炒股就看金麒麟分析师研报,权威,专业炒股配资的风险,及时,全面,助您挖掘潜力主题机会!

1. 信誉和口碑:选择一个有良好信誉和口碑的平台,可以通过网络搜索、朋友推荐等方式了解平台的声誉。

近日,监管一天密集发布的6份文件勾勒出信泰人寿身上发生的动荡往事。

6月14日,国家金融监管总局发布的第六批18家违法违规股东中,7家均指向了信泰人寿。同一天,监管又密集补充披露了5份关于信泰人寿的监管文件,分别涉及处罚其原董事长终身禁入行业、撤销信泰人寿之前的股东变更批复等。

“信泰人寿股东和管理人员当时发生的一些违规情况,是当年个别资本将保险机构当作‘提款机’的又一个案例。目前,信泰人寿处理方案已落地,相信混乱已成为历史,期待它能走出新路。”一名保险业资深从业者表示。

一日内多份监管文件指向信泰人寿

6月14日,金融监管总局发布第六批金融机构违法违规股东的处罚名单。金融监管总局表示,该批问题股东的违法违规行为主要包括:入股资金来源不符合监管规定;违规代持银行保险机构股权;隐瞒关联关系、一致行动关系;存在涉黑涉恶等犯罪行为。

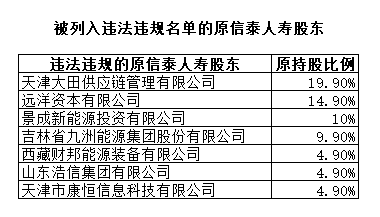

值得注意的是,在该批次18名股东中,其中7名股东均是在2020年末11月同时进入信泰人寿的前股东,这也让信泰人寿曾经的动荡再次受到关注。

(资料来源:第一财经根据天眼查信息梳理)

不仅如此,同一天,除了这份股东名单,监管还“一口气”补充披露了5张与信泰人寿相关的监管文件,包括两张罚单、两份股东变更批复以及一张行政许可(金麒麟分析师)事项撤销决定书。这些监管文件的下发时期均在2020年到2023年期间,勾勒出信泰人寿先后被两批股东违规控制及“抽血”的脉络。

具体来说,两份股东变更批复分别披露了信泰人寿2020年4月及2020年11月的两次股权转让,后一次接手股份的即为上述7家违法违规股东。

而上述行政许可事项撤销决定书则披露了上述股东的主要违法违规情况。信息显示,该决定书下发于2022年7月,其中披露了原中国银保监会经调查发现,上述7家股东入股信泰人寿的资金均非企业的自有资金,责令违规股东按照要求,清退所持股权;限制违规股东参会权、提案权、表决权等相关股东权利。

同时,由于在股权转让许可申请中提供虚假材料,两张罚单处罚的分别是信泰人寿主体及信泰人寿时任董事长邹平笙。其中,信泰人寿被罚款50万元,而邹平笙被撤销任职资格,并禁止其终身进入保险业。

上述资深从业者表示,终身禁入保险业的处罚通常出现在保险公司营销人员等“一线”员工发生重大违法违规行为时,对于保险公司董事长的行业终身禁入处罚这还是“头一遭”,之前处罚较重的是时任前海人寿董事长姚振华禁入保险业10年的处罚。

金融监管总局表示,下一步将紧紧围绕强监管严监管,全面强化对银行保险机构股东、实际控制人的穿透审查,聚焦“关键事”“关键人”“关键行为”,严惩违规占用资金、违规关联交易等不法行为,切实提高违法违规成本,维护合法投资者利益,依法保护银行保险机构和金融消费者权益。

昔日的“问题”险企

公开信息显示,成立于2007年的信泰人寿,是首家总部设在浙江的由民营资本创立的寿险公司。在发展近20年的历史中,信泰人寿股权更迭和高层动荡不断。

信泰人寿发起股东包括巨化控股有限公司、浙江永利实业集团有限公司(下称 “浙江永利”)等9家公司。其中,浙江永利出资6000万元,与巨化控股有限公司并列第一大股东。

2014年11月,时任信泰人寿总裁郑秋根因涉嫌违规挪用保险资金被浙江当地检察机关批捕调查。

天眼查信息显示,在之后的2016年至2018年,信泰人寿当时的三大股东浙江永利实业(持股比例47.12%)、北京九盛资产管理有限责任公司、浙江华升物流有限公司(下称“浙江升华”)将所持的大量信泰人寿股权质押给了包商银行。彼时市场上就有其中部分股东替包商银行代持信泰人寿股权的质疑。2019年末,包商银行被接管。

2020年4月,经原中国银保监会批准,信泰人寿原第一大股东浙江永利,将所持有的23.56亿股股份转让给中微小企业投资集团股份有限公司(下称“中微小企业”)后退出。同年11月,上述7家“问题”股东登场,接手中微小企业、浙江华升、利时集团股份有限公司所持股份,这场股东变更涉及信泰人寿近70%的股权。

同时登场的还有彼时出任信泰人寿董事长的邹平笙。在公开信息中很难找到邹平笙在信泰人寿任职之前的信息。但一个有趣的发现是,根据天眼查信息,上述7家“问题”股东中,吉林省九洲能源集团股份有限公司的法定代表人为邹平林,该公司历史股东中有一位名为邹平生,而邹平生在2017年~2018年期间也出现在中微小企业的历史主要人员中。第一财经记者尚未找到他们与邹平笙之间关系的公开信息。

2021年5月,邹平笙即被相关部门带走调查。据媒体报道,邹平笙于2022年被检察机关提起公诉,根据初步调查,在2019年至2021年两年时间内,邹平笙利用担任信泰人寿董事长的职务便利,通过协议存款、信托通道、投资不动产等方式,套取信泰人寿超过160亿元的保险资金。

2022年10月24日,信泰人寿的问题股权处理方案浮现。原银保监会分两次批复了信泰人寿的股权变更(于2024年4月30日补披露),本次上榜股东“黑名单”的7家公司将所持的信泰人寿股份,转让给信泰人寿子公司联创保险销售有限公司(下称“联创保险”),再由联创保险将这些股份,分别转让给存款保险基金管理有限责任公司(下称“存款保险基金”)和中国保险保障基金有限责任公司(下称“保险保障基金”)。转让完成后,这7家股东便悉数退出。

由此,信泰人寿成为保险保障基金参与处置的又一家保险公司,同时也是首家由存款保险基金参与处置的保险公司。

2023年9月,具有浙江国资背景的物产中大集团股份有限公司(下称“物产中大”)、杭州城投资本集团有限公司、杭州萧山环境集团有限公司和杭州萧山钱江世纪城股权投资有限责任公司等4家浙江本土公司作为新股东,拟共同增资入股信泰人寿,增资不超过93.74亿元,认购信泰人寿52亿股股份。

其中,物产中大以约60.65亿元增资款认购信泰人寿发行的约33.67亿股股份,获得33%持股比例,成为其新任第一大股东。存款保险基金和保险保障基金分别持股17%,并列第二大股东。由此,信泰人寿之前的违规股权出清,并变身为国有股占比68%的国有企业。根据公司官网信息,目前信泰人寿注册资本102亿元,至2023年末,公司总资产逾2300亿元。

从业绩来看,伴随着股东更迭和内控问题,尽管有数年信泰人寿凭借较为激进的产品策略获得了保费规模的大幅增长,但净利润在动荡时期始终在盈利和亏损之间摇摆,2018年之后方才进入较为稳定的盈利期。然而,从2021年和2022年的利润表来看,其他综合收益分别为-12.27亿元及-49.47亿元,拖累其归属于母公司所有者的综合收益总额为-11.26亿元及-47.21亿元。公司还未披露2023年年度财务信息。

而从2024年第一季度的偿付能力报告来看,其核心偿付能力充足率及综合偿付能力充足率分别为108.23%及122.38%,较年初有所上升,但较100%的综合偿付能力充足率监管“红线”仍略显紧张。

不过,在经历了长达数年的波折之后,成立17年的信泰人寿终于迎来新生,市场也期待它能够走上健康发展的正轨。

MACD金叉信号形成,这些股涨势不错!

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张恒星 炒股配资的风险

文章为作者独立观点,不代表一流炒股配资门户观点